Como se calcula beta?

Como se calcula beta?

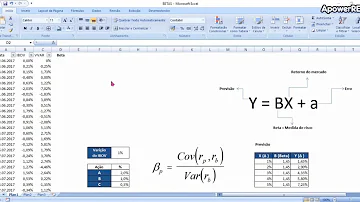

O seu cálculo pode ser realizado por meio da seguinte equação: Beta = Covariância (Rm,Ri) / Variância (Rm). Dessa maneira, para calcular o indicador Beta, é preciso dividir a covariância do retorno da carteira (Ri) com o retorno do índice de mercado (Rm). O valor deve, então, ser dividido pela variância do mercado.

Qual a hipótese fundamental do CAPM que permite a utilização do beta?

O CAPM considera que, num mercado competitivo, o prêmio de risco varia proporcionalmente ao Risco não diversificável que é o Beta (β).

O que significa o percentual de CAPM?

Muito utilizado em finanças para precificar títulos de risco e gerar retornos esperados para os ativos, o CAPM determina a taxa de retorno teórica apropriada para certo ativo em relação a uma carteira de mercado diversificada.

Como calcular o CAPM?

Como calcular o CAPM? (ERm – Rf) = Prêmio de Risco de Mercado (Market risk premium). Assim, na fórmula, a taxa livre é o valor do dinheiro no tempo, e os outros componentes expressam os riscos adicionais assumidos pelo investidor. Em um mercado competitivo, o prêmio de risco muda conforme o risco não diversificável, que é o beta.

Como calcular o beta de um portfólio?

ΔRm - variação do índice de mercado, como o Ibovespa. De forma mais estruturada, o Beta é calculado pela covariância entre a rentabilidade do portfólio com o ativo, dividida pela variância da rentabilidade da carteira ou do mercado: Já o beta de um portfólio inteiro, pode ser representado pela média ponderada de todos os ativos que o compõe.

Qual é o retorno esperado do CAPM?

Sendo E (R) o retorno esperado que o modelo CAPM busca calcular, enquanto os outros componentes são: β - Índice Beta, que indica o risco associado ao investimento; Rm - taxa de remuneração do mercado. Para a taxa livre de risco é considerada uma taxa de rendimento de um investimento sem risco, como a poupança ou do Tesouro (Selic).

Qual é o coeficiente beta?

Índice Beta. O Índice Beta, ou Coeficiente Beta, é uma medida utilizada em finanças que relaciona a sensibilidade de um ativo dentro de uma carteira de investimentos. Este índice teórico é utilizado para se colocar em evidência o comportamento do ativo no mercado financeiro, durante um certo período de tempo, através de seu nível de risco.