Como calcular o beta de uma empresa?

Índice

- Como calcular o beta de uma empresa?

- Como pode ser calculado o coeficiente Beta de uma empresa brasileira de capital fechado?

- O que significa cada um dos betas calculados?

- Como calcular o valor de mercado de uma empresa de capital fechado?

- Como calcular o coeficiente beta?

- Como é calculado o índice beta?

- Como calcular o beta de um portfólio?

- Qual a diferença entre o beta e o beta?

Como calcular o beta de uma empresa?

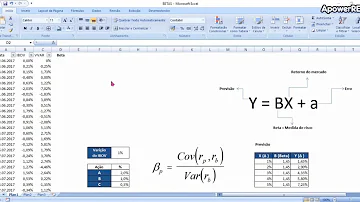

O seu cálculo pode ser realizado por meio da seguinte equação: Beta = Covariância (Rm,Ri) / Variância (Rm). Dessa maneira, para calcular o indicador Beta, é preciso dividir a covariância do retorno da carteira (Ri) com o retorno do índice de mercado (Rm). O valor deve, então, ser dividido pela variância do mercado.

Como pode ser calculado o coeficiente Beta de uma empresa brasileira de capital fechado?

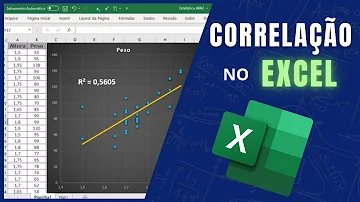

coeficiente de risco sistemático (beta): é conseguido pela regressão linear entre os retornos de uma ação e do índice representativo do mercado.

O que significa cada um dos betas calculados?

Cálculo do Beta Ações com um beta maior que 1 têm maior volatilidade que o mercado em geral e são mais arriscadas. Ações com um beta igual a 1 têm preços que flutuam no mesmo ritmo que a média do mercado. Ações com um beta menor que 1 têm preços menos voláteis que o mercado e são menos arriscadas.

Como calcular o valor de mercado de uma empresa de capital fechado?

Empresas listadas em bolsa têm um valor de mercado conhecido — basta multiplicar o preço da ação pelo número total de ações que compõem seu capital. Atualmente, o valor de mercado da Sherwin Williams, por exemplo, é 9,75 vezes seu Ebtida; o da AkzonNobel, 6,21.

Como calcular o coeficiente beta?

Como se calcula? Para podermos calcular o Coeficiente Beta utilizaremos a Covariância e a Variança. Sendo que, na fórmula o Beta é igual a Covariância da carteira de mercado dividido pela Variância do ativo específico. Se liga: O resultado disso poderá ser somente três.

Como é calculado o índice beta?

Índice Beta: Como é Calculado? A fórmula do Índice Beta é bem simples: Beta = Covariância entre o Retorno do Ativo e do Mercado / Variância do Retorno do Mercado. Ou desta maneira: onde: β a = Beta; r a = Retorno do Ativo; r p = Retorno do Portfólio (Também pode ser usado como r m = Retorno do Mercado) No Excel a fórmula utilizada é:

Como calcular o beta de um portfólio?

ΔRm - variação do índice de mercado, como o Ibovespa. De forma mais estruturada, o Beta é calculado pela covariância entre a rentabilidade do portfólio com o ativo, dividida pela variância da rentabilidade da carteira ou do mercado: Já o beta de um portfólio inteiro, pode ser representado pela média ponderada de todos os ativos que o compõe.

Qual a diferença entre o beta e o beta?

Como já falamos, então, o Beta é um indicador de sensibilidade que demonstra como uma variação responde em relação a outra. Muito mais importante do que decorar a fórmula, é entender suas aplicações e limitações. Vamos supor que temos um Ativo A com um beta de 0.5 e um Ativo B com um beta de 1.5.