Como calcular o imposto diferido?

Índice

- Como calcular o imposto diferido?

- O que é imposto de renda corrente é diferido?

- O que é diferimento de impostos?

- Como contabilizar passivo diferido?

- O que é resultado diferido?

- O que quer dizer a palavra diferido?

- O que é imposto de renda corrente?

- Quando se aplica o diferimento?

- Qual a diferença entre isenção e diferimento do imposto?

- Como contabilizar ativo diferido?

- Como entender o imposto de renda diferido?

- Quais são os exemplos de diferimento?

- Qual a circunstância do imposto diferido?

- Como é aplicado o diferimento de imposto?

Como calcular o imposto diferido?

Portanto, o imposto diferido se trata do tributo incidente sobre o lucro devido pelo empreendimento no próximo ano-calendário. No entanto, toda a contabilização de bens ou verbas deve equivaler ao balanço atual. Neste sentido, os ganhos tributáveis incidem quase que automaticamente sobre o Imposto de Renda.

O que é imposto de renda corrente é diferido?

Além do imposto de renda corrente, existe também o diferido, fruto de alterações temporárias que resultarão em um efeito fiscal futuro. ... Ambas servem para registro contábil dessas diferenças temporais, que já afetaram o resultado contábil, porém ainda não afetaram a apuração dos tributos.

O que é diferimento de impostos?

O diferimento e a suspensão do ICMS são técnicas de tributação que postergam o momento do recolhimento do imposto, ou seja, acontece o fato gerador, a saída da mercadoria do estabelecimento contribuinte do ICMS no Estado de São Paulo, mas não ocorre o débito do ICMS nesse momento.

Como contabilizar passivo diferido?

Como é feita a mensuração disso? Os ativos e os passivos fiscais diferidos devem ser quantificados às alíquotas de impostos que se espera aplicar no período de realização do ativo ou liquidação do passivo, usando-se valores de impostos em vigor na data do balanço.

O que é resultado diferido?

Compreende o valor das variações patrimoniais aumentativas já recebidas que efetivamente devem ser reconhecidas em resultados em anos futuros e que não haja qualquer tipo de obrigação de devolução por parte da entidade.

O que quer dizer a palavra diferido?

adjetivo Que se conseguiu diferir, adiar para um momento posterior; adiado, postergado: prazo diferido. Que acabou demorar mais do que o esperado; delongado. [Comércio] Cujo pagamento anual se inicia no final de um prazo determinado: renda ou despesa diferida.

O que é imposto de renda corrente?

Imposto de Renda e Contribuição Social Correntes é o montante do imposto de renda e da contribuição social a pagar ou recuperar com relação ao resultado tributável do período.

Quando se aplica o diferimento?

O contribuinte deverá recolher o imposto diferido caso: - a mercadoria seja destinada ao ativo permanente ou ao uso ou consumo; - ocorra qualquer saída ou evento que impossibilite a ocorrência do fato determinante do pagamento do imposto.

Qual a diferença entre isenção e diferimento do imposto?

Diferimento: é o adiantamento do pagamento do imposto, sendo que esse pagamento será por outro contribuinte. Isenção: é a exclusão, por lei, de parcela da hipótese de incidência, sendo objeto da isenção a parcela que a lei retira dos fatos que realizam a hipótese de incidência da regra de tributação.

Como contabilizar ativo diferido?

O ativo diferido deverá ser avaliado, pelo valor do capital aplicado, ou seja, o valor dos gastos realizados, deduzido do saldo das contas que registrem a sua amortização (art. 183 da Lei n° 6.404/76).

Como entender o imposto de renda diferido?

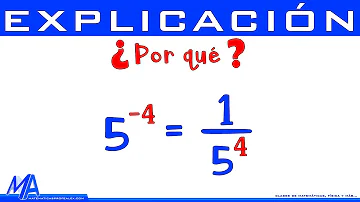

Assim, podemos entender Imposto de Renda diferido como algo para pagar depois. Nesse sentido, Imposto de Renda diferido ocorre quando determinados custos ou despesas, que já foram contabilizados no exercício, são dedutíveis para fins de IR apenas em exercícios posteriores, quando efetivamente forem pagos.

Quais são os exemplos de diferimento?

São exemplos de diferimento: 1) a receita já contabilizada, mas não recebida, decorrente de contratos a longo prazo de construção por empreitada ou de fornecimento de bens ou serviços, quando contratados com entidades governamentais;

Qual a circunstância do imposto diferido?

Observe, se tratando de uma conta a longo prazo, é possível que as alíquotas incidentes sofram alterações entre o momento de lançamento até a liquidação. Outra circunstância do imposto diferido é que ele atua mediante uma conta de passivo não circulante, como se ele se tratasse uma obrigação suspensa.

Como é aplicado o diferimento de imposto?

Utilizando o mesmo exemplo da Springs Global, o diferimento de imposto foi aplicado no intuito de disparar a desvalorização de ativos realizada mediante uma provisão. O mesmo cenário é válido para as perdas patrimoniais, ou seja, quanto o empreendimento tem alguma participação societária em outras empresas.